在等鲍威尔?!金价一度失守2490美元关口 避险“叠加”降息能否支撑多头继续走高?

周一(8月19日),金价下跌,此前一个交易日,金价一度突破 2,490 美元的重要关口,创下历史新高。受避险需求强劲和美国即将降息的预期推动,投资者寻求更多有关降息幅度的线索。

截至发稿,现货金下跌 0.52% 至 2,494.71 美元/盎司,距离上周五创下的 2,509.65 美元的历史高点仅差约 15 美元。

(现货黄金30分钟走势图 图源:FX168)

瑞银分析师乔瓦尼·斯陶诺沃表示:“尽管金价已创下历史新高,但我们预计未来几个月金价还将进一步走高,预计到年底金价将达到每盎司 2,600 美元。”

斯陶诺沃表示:“所有人的目光都将集中在鲍威尔周五在杰克逊霍尔的讲话以及任何即将降息的迹象上。”他补充说,他预计鲍威尔将为降息打开大门,尽管降息幅度更有可能是 25 个基点,而不是 50 个基点。

市场还将于周三关注美联储 7 月政策会议纪要。

上周,美国强劲的零售额数据、低于预期的失业救济申请以及温和的通胀数据恢复了人们对全球最大经济体的信心。

根据芝加哥商品交易所的 FedWatch 工具,交易员预计美联储将在下个月降息,并已充分预期美联储将在 9 月降息 25 个基点,降息 50 个基点的可能性为 28.5%。

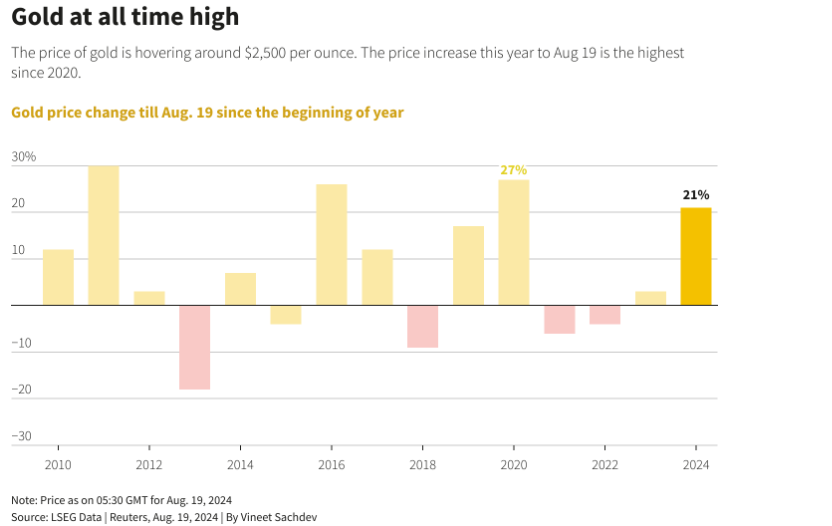

受美国今年降息预期、地缘政治紧张局势加剧以及央行强劲购买推动,金价今年已飙升逾 20%。

外汇经纪商 XM 的投资分析师 Achilleas Georgolopoulos 在一份报告中写道,由于地缘政治紧张局势(尤其是以色列-伊朗-哈马斯冲突)推动了避险需求,黄金需求依然强劲。

芝加哥联储主席发表评论后,黄金飙升至新高

上周五,芝加哥联邦储备银行行长奥斯坦·古尔斯比的言论再次引发了人们对美国经济衰退的担忧,黄金价格飙升至每盎司 2,509 美元的历史新高。古尔斯比表示,美国劳动力市场和其他一些主要经济指标正在“发出警告信号”。其中一个信号就是信用卡拖欠率上升。他的言论再次引发了人们对经济衰退的担忧,导致避险资金流入黄金。

周四公布的美国零售销售数据显示,7 月份零售销售环比增长 1.0%,扭转了 6 月份 0.3% 的下滑势头,投资者因此感到自满。该数据以及低于预期的首次申请失业救济人数帮助平息了人们对美国经济即将硬着陆的担忧。然而,芝加哥联储主席的讲话暗示,零售销售增长的部分原因可能是消费者借贷超出了他们的限额,这重新引发了人们的担忧,也增加了对黄金的避险需求。

美联储预期发生变化

鉴于美国利率前景近期发生变化,黄金价格上涨有些令人意外。当投资者预期利率下降时,黄金往往会升值,因为它是一种无息资产。

上周,市场对未来利率走势的预测发生了很大变化。本周初,投资者预计美联储 (Fed) 在 9 月会议上降息 0.50% 的可能性至少为 50%,降息 0.25% 的可能性为 100%。

根据芝加哥商品交易所的 Fedwatch 工具,随着本周的进展,美联储大幅降息 0.50% 的可能性降至仅 30% 左右,而至少降息 0.25% 的可能性仍被充分反映在价格中。美联储降息 0.50% 的可能性确实对黄金价格产生了轻微影响,但这并没有阻止其在周五晚些时候飙升。尽管黄金价格上涨且美联储古尔斯比发表了讲话,但 9 月份降息 0.50% 的可能性仍在 30% 左右。

(图源:路透社)

上周五收盘时的突然反弹也令人意外,因为黄金期货市场投资者持仓数据显示,投资者持仓看跌而非看涨。大多数大型投资者已经持有黄金多头头寸,而黄金多头头寸和黄金期权看涨头寸的配置不均衡,实际上表明市场存在重新平衡的风险,可能会出现相反方向的反应。

道明证券高级商品策略师 Daniel Ghali 表示:“黄金市场中的几个主要群体现在正面临购买力枯竭,而推动价格创下历史新高的叙述现在似乎已经过时了。定位失败的风险达到了今年的最高水平。”

未来一周,黄金价格有可能受到一系列因素的冲击,包括在开罗举行的旨在结束巴以战争的和平谈判的结果,伊朗对以色列全面开战的威胁是否最终会实现,以及本周末杰克逊霍尔央行峰会上有关利率的评论。

技术分析:黄金突破区间

(图源:FXStreet)

黄金在果断突破自 7 月中旬以来一直处于的区间顶部后回落,并升至历史新高。突破可能升至初始目标 2,550 美元,该目标通过取区间高度的 0.618斐波那契比率并推算更高。

然而,该货币对刚刚脱离相对强弱指数 (RSI) 的超买区域,并因此回调。RSI 发出的修正信号可能会拖累 金价,之后再推高。

预计这种回调可能会回调至 2,480 美元的支撑位,约为 7 月 17 日的高点水平。

然而,从短期、中期和长期来看,黄金均处于普遍上升趋势,并且考虑到“趋势是你的朋友”,这种上升趋势很可能会持续下去。